Написал Яна Кане

Приветствую своих читателей!

Я подготовил для вас краткосрочный прогноз на основании волнового анализа Эллиотта по Биткоину, Рипл и Эфириум. По каждой криптовалютной паре даны торговые рекомендации для входа в сделки.

Скорее всего, по Рипл началось формирование финальной ноги крупного треугольника. Рассмотрим детально ситуацию на часовом таймфрейме.

В этой статье мы разберем:

Волновой анализ Биткоин

Волновой анализ Рипл

Волновой анализ Эфириум

Волновой анализ Биткоин

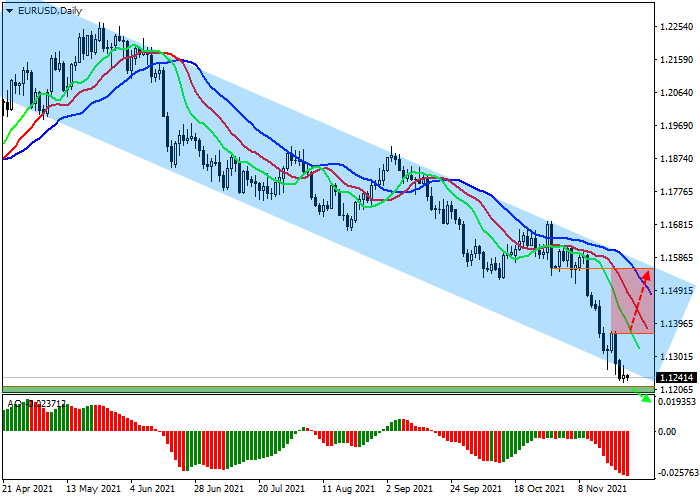

На последнем участке графика мы, вероятнее всего, видим построение начальной части нового медвежьего простого зигзага (A)-(B)-©. То есть формируется нисходящая подволна (A). Она принимает форму пятиволнового импульса 1-2-3-4-5. Первые четыре части этого импульса уже построены. В настоящее время мы находимся в финальной волне 5, которая намекает на конечный диагональник [1]-[2]-[3]-[4]-[5], так как окончание подволны [4] зашло за окончание подволны [1]. Возможно, в ближайшее время цена продолжит падать в подволне [5] к уровню 54690.00.

Торговый план по BTCUSD на сегодня:

Sell 56653.50, TP 54690.00

Волновой анализ Рипл

По XRPUSD продолжается развитие крупной волны связки (X), принимающей форму сходящегося треугольника A-B-C-D-E. Кажется, рынок завершил построение четвертой части этого треугольника. Волна D имеет форму двойного зигзага [W]-[X]-[Y]. Таким образом, в ближайшие торговые дни ожидается подъем цены в рамках заключительной волны E. Первая цель, куда ориентированы быки, расположена на предыдущем максимуме 1.100, который отметила коррекция (B).

Торговый план по XRPUSD на сегодня:

Buy 1.044, TP 1.100

Волновой анализ Эфириум

По ETHUSD мы видим начало развития нового коррекционного тренда, который может принять форму двойного зигзага. Не так давно была закончена нисходящая действующая волна (W). В стадии разработки находится волна связка (X), принимающая форму простого зигзага A-B-C. Кажется, подошла к концу медвежья коррекция B, поэтому в ближайшее время цена может начать двигаться в бычьем импульсе C в направлении уровня 4650.00. На указанном уровне величина волны (X) составит 76.4% от волны (W). В текущей ситуации рекомендуется рассматривать открытие сделок на покупки.

Торговый план по ETHUSD на сегодня:

Buy 4154.96, TP 4650.00

Продолжение читайте в блоге LiteForex: https://www.litefina...sd-na-23112021/

Вход

Вход Регистрация

Регистрация

Наверх

Наверх Жалоба

Жалоба